Sahateollisuudessa on jo vuosikymmeniä tiedetty, että seitsemää laihaa vuotta seuraa seitsemän lihavaa kuukautta. Pian koronapandemian alettua Suomen sahat pääsivät nauttimaan ennen näkemättömän lihavista kuukausista, mutta käänne on käsillä. On siis isompien strategisten liikkeiden aika.

Sahoja on yhä lukumäärällisesti paljon, mutta volyymit ovat keskittyneet rajatulle joukolle

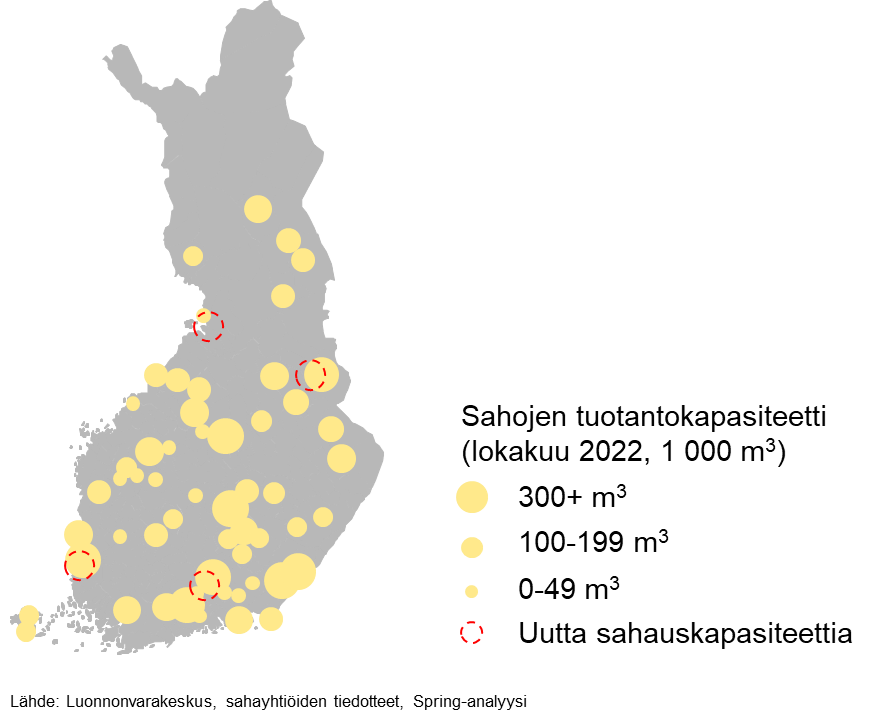

Sahojen määrä on vuosikymmenien aikana vähentynyt Suomessa. Tällä hetkellä toiminnassa on noin 80 teollista sahalaitosta sekä satoja pienempiä, paikallisesti toimivia sahayrityksiä. Alan yhteenlaskettu kapasiteetti yltää yli 12 miljoonaan kuutiometriin, ja uutta kapasiteettia on tulossa noin 1,5 miljoonaa kuutiometriä.

Suomen sahalaitokset olivat käytännössä täydessä käytössä vuonna 2021, jolloin kokonaistuotanto oli miltei 12 miljoonaa kuutiometriä. Sahat ja niiden osuudet kokonaistuotannosta voidaan jakaa neljään ryhmään:

- Suuret metsäkonsernit (~30 % kokonaistuotannosta). Metsä Group, Stora Enso ja UPM, joilla sahaliiketoiminta vahvasti kytköksissä muuhun toimintaan.

- Keskisuuret yksityiset sahayhtiöt (~50 % kokonaistuotannosta). Mekaaniseen puunjalostukseen keskittyneet itsenäiset yhtiöt, joiden tuotanto on yli 200 tuhatta kuutiometriä vuodessa.

- Pienet paikalliset sahayhtiöt (~20 % kokonaistuotannosta). Paljon pieniä, paikallisia perheomisteisia yhtiöitä, joilla ei välttämättä halua, resursseja tai kyvykkyyttä seuraavaan kokoluokkaan.

- Ulkomaalaiset toimijat (< 5 % kokonaistuotannosta). Markkinalla nyt muutama ulkomainen taho, mutta kiinnostus Suomen markkinaa kohtaan kasvanut viime vuosina.

Suotuisa markkina on tarjonnut muhkeat tuotot viime vuosina, mutta paluu “normaaliin” lähestyy

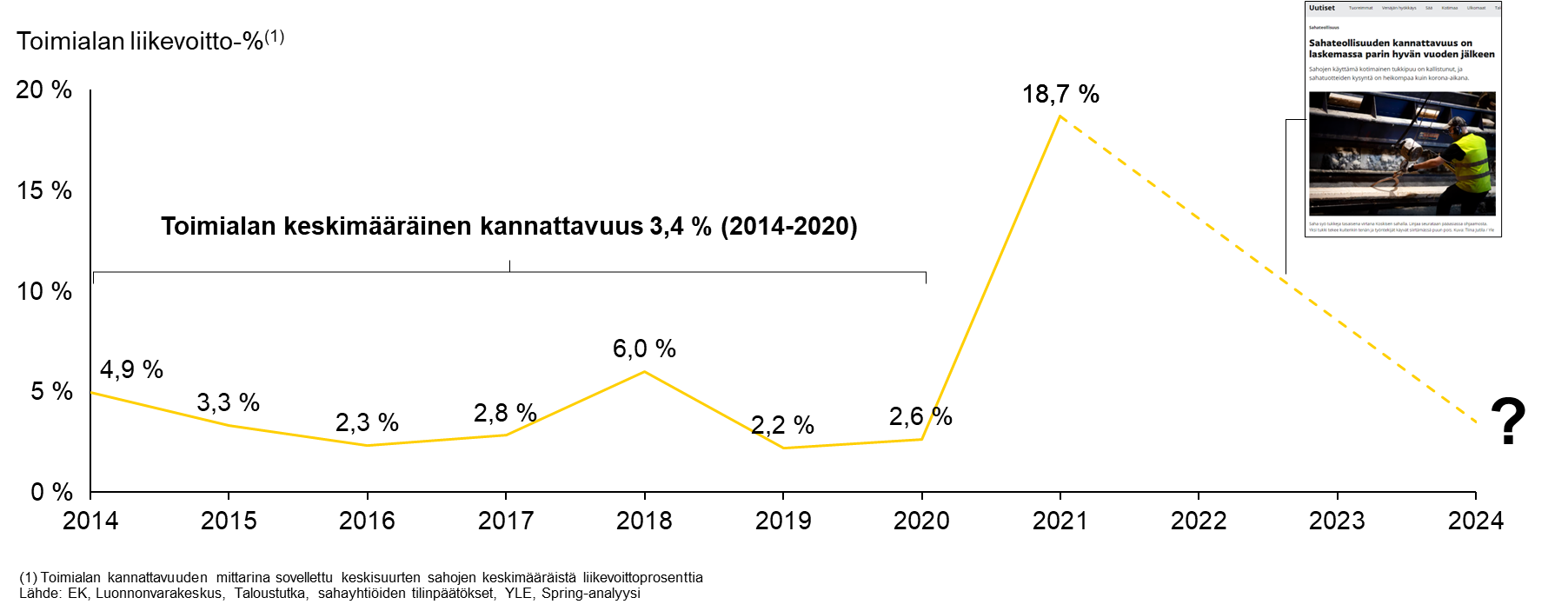

Sahateollisuuden kannattavuus on normaalisti suhteellisen alhainen. Esimerkiksi vuosina 2014-2020 keskisuurten sahojen keskimääräinen liikevoittoprosentti oli 3,4 %. Käytännössä toimialan kannattavuus määräytyy puun ja sahatavaran markkinahintojen erotuksen perusteella.

Syklin huipulla vuonna 2021 keskisuurten sahojen keskimääräinen liikevoittoprosentti ylsi peräti 18,7 %:iin. Puun hinta pysyi melko vakaana, mutta sahatavaran myyntihinnat nousivat räjähdysmäisesti globaalin ylikysynnän vuoksi. Arviomme mukaan huippukysyntä ja -hinnat ovatkin viimeisen 1,5 vuoden aikana tuoneet toimialalle noin 800 M€ ylimääräisiä voittoja.

Lähitulevaisuuden valinnoilla jaetaan markkina-asemat tulevalle vuosikymmenelle

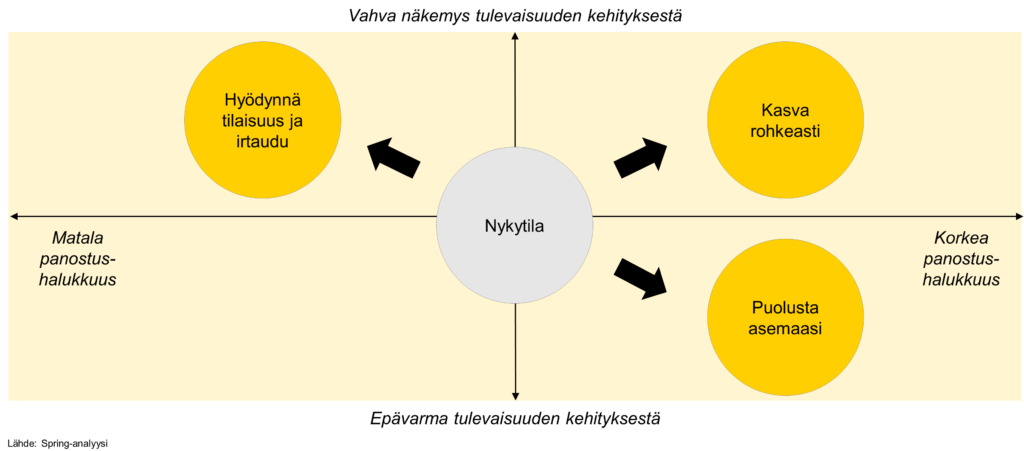

Sahayrityksillä on nyt sekä tarve että mahdollisuus tehdä strategisia valintoja. Ennätyssykli pullisti kaikenkokoisten toimijoiden kassoja, joten panostuskyky on useimmilla poikkeuksellisen vahva. Toisaalta käsillä oleva syklin jäähtyminen vaatii miettimään, miten kukin haluaa asemoitua huipun jälkeiseen aikaan. Päätöksen taustalla olevat keskeisimmät muuttujat ovat oma panostushalukkuus sekä näkemys tulevaisuudesta.

Nykytilaan kohdistuu useita uhkia. Ulkomaalaisten toimijoiden tiedetään olevan kiinnostuneita rantautumaan Suomen markkinaan, mikä toteutuessaan kiristäisi kilpailua oleellisesti. Operatiivisen tehokkuuden varmistaminen noussee avainasemaan, jos puun saatavuuden heikentyminen ja raaka-ainehintojen nousu jatkuvat samalla kun kysyntä heikkenee. Lisäksi henkilöstön saatavuus ja sitouttaminen ovat koko toimialan yhteinen haaste.

Rohkeasti kasvaminen on tullut monelle mahdolliseksi huippusyklin aikana kertyneiden varojen ansiosta. Mahdollisia strategisia perusteita kasvulle voivat olla esimerkiksi skaalaetujen tavoitteleminen nykytoiminnassa, tarjoaman laajentaminen tai uusien markkina-alueiden tavoittelu joko orgaanisesti tai yritysostoin. Onnistuminen vaatii päättäväistä kasvutahtoa, systemaattisen tavan tunnistaa ja arvioida uusia kasvun lähteitä sekä kykyä tarttua niihin.

Aseman puolustaminen tulee kyseeseen niille, jotka eivät tavoittele merkittävää kasvua, mutta haluavat varautua epävarmuuteen puolustusta vahvistamalla. Onnistumiseksi täytyy tunnistaa konkreettiset kehityskohteet nykytoiminnassa ja tehdä hyvin kohdennettuja investointeja ydinliiketoimintaan kilpailukyvyn vahvistamiseksi.

Irtautumiselle on myös auennut houkutteleva ikkuna, kun muilla sahatoimijoilla on varoja käytettävissään ja ulkomaisilla isommilla pelureilla on kiinnostusta Suomea kohtaan. Vaihtoehto on kiinnostava, jos luontaista jatkajaa yhtiölle ei ole tiedossa tai pitkän aikavälin panostushalukkuus on muuten maltillinen. Odotukset kauppahinnalle on kuitenkin syytä pitää maltillisena, sillä ostajien arvonmääritykset eivät pohjaudu huippusykliin vaan pidemmän aikavälin tulosodotuksiin.